«Гарантии, которые дает компания по сохранности

средств или по высокой доходности,

имеют небольшой вес, потому что исчезают,

как только она перестает существовать»

Владимир Савенок, «Правило богатства №1»

– Хочу купить еврооблигации Банка Х, доходность около 9% в валюте. Что скажете?

– Это какие?

– Не знаю, мой менеджер в банке предложил. Это ведь надежный банк, почему бы и не взять?

– Давайте посмотрим… а ничего, что она не имеет срока погашения (вечная), компания не отвечает по ней своим имуществом, а купон не фиксирован?

Подобные диалоги происходят у меня с инвесторами очень часто.

Облигации представляют надежным и несложным инструментом. Но инвесторы зачастую теряют деньги, инвестируя в бонды. Почему так происходит?

Прежде чем серьезно рассматривать облигацию для покупки, особенно на крупные для вашего портфеля суммы, предлагаю провести простой экспресс-анализ и проверить не только основную информацию о самой бумаге, но и надежность эмитента, ведь главное при покупке облигации – чтобы эмитент не обанкротился до срока ее погашения.

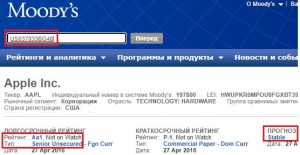

Международный рейтинг и прогноз, очередность гашения обязательств в случае банкротства эмитента

Эту информацию можно получить, например, на сайте международного рейтингового агентства Moody’s https://www.moodys.com. Чтобы иметь бесплатный доступ к данной информации достаточно просто зарегистрироваться. Искать удобно по ISIN бумаги, вводя его в поисковое поле на сайте.

Рассмотрим на примере облигации компании Apple с международным идентификационным кодом ISIN – US037833BG48.

У данной облигации рейтинг Aa1, прогноз стабильный, очередность погашения при банкротстве: Senior Unsecured (старшие необеспеченные).

Ниже схема, позволяющая понять место данного типа облигаций в общей последовательности гашения облигаций при банкротстве эмитента – оно первое.

Это значит, если эмитент обанкротится, задолженность по этим выпускам будет гаситься перед инвесторами за счет имущества эмитента в первую очередь.

Здесь важно обратить внимание на субординированные долги – они в очередности гашения долгов последние. Более того, некоторые выпуски компания имеет право списывать, даже не дожидаясь банкротства. Это важно учитывать. Еврооблигации Банка Х, с которых началась эта статья, как раз из категории субординированных.

Тип купона и срок погашения обязательств, возможность их раннего отзыва

Эту информацию можно посмотреть:

– На сайте одной из бирж, где эти облигации торгуются. Самый простой способ найти такую биржу – забить ISIN в поисковик Google. Мне в этом плане нравятся сайты франкфуртской и штудгартской бирж.

– На сайтах консолидаторах, типа http://cbonds.ru/ (существенная часть информации предоставляется платно) либо http://finra-markets.morningstar.com/ (здесь представлены облигации только американских эмитентов и искать их здесь нужно по номеру CUSIP, который можно получить, убрав первые две и последнюю букву ISIN)

– В системе своего личного брокера, если он дает доступ к таким инструментам.

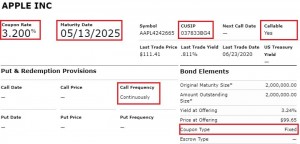

Посмотрим на примере облигации Apple на сайте FINRA по ее CUSIP – 037833BG4

Дата погашения: 13 мая 2025 года, купон = 3,2% фиксированный, отзыв со стороны эмитента возможен в любой момент (непрерывный).

Финансовую отчетность эмитента за текущий и 3-5 последних лет

Я имею в виду баланс (Balance Sheet), отчет о прибылях и убытках (Income Statement) и отчет о движении денежных средств (Cash Flow).

Финансовые отчеты компании можно найти:

– На сайте самой компании в разделе для инвесторов. Все компании, выпускающие ценные бумаги в открытое обращение, обязаны публиковать финансовую отчетность.

– Если у компании есть публично-торгуемые акции, можно по их тикеру (например, в случае с Apple – это APPL) найти компанию на сайте https://finance.yahoo.com/ и там посмотреть раздел Financials.

– Если бумаги котируются на американских площадках, то годовую отчетность (форма 10-Q) можно найти на сайте https://www.sec.gov/ в разделе EDGAR (Electronic Data Gathering, Analysis, and Retrieval system) по тому же тикеру, либо названию компании.

– В системе своего личного брокера, если он дает подобную информацию.

Предлагаю для начала обратить внимание на следующие показатели:

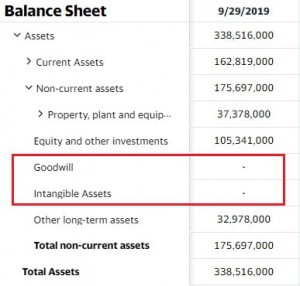

1. Баланс компании (balance sheet):

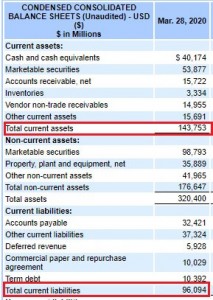

– Соотношение текущих / краткосрочных активов и обязательств (current assets / current liabilities) должно быть в пользу первых. Это довод в пользу платежеспособности компании в коротком периоде (до года).

Посмотрим на баланс рассматриваемой нами компании Apple:

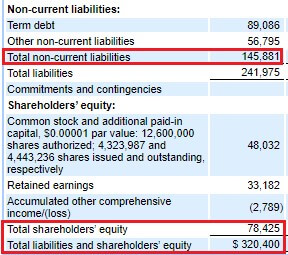

– Акционерный капитал (shareholders’ equity). Желательно, чтобы акционерный капитал – был (не минусовым). Ну пусть хотя бы 10-20% от общей суммы активов.

– Долгосрочная задолженность (non-current liabilities) в идеале, чтобы не превышала 50% общего капитала компании.

Продолжаем смотреть баланс Apple:

– Доля нематериальных активов в структуре активов (intangible assets + goodwill). Думаю, разумно, если гудвилл + другие нематериальные активы компании в пределах 10-15% активов, а лучше до 10% (если, конечно, деятельность компании не завязана на владение патентами и лицензиями, как например может быть в медицине).

2. Отчет по прибылях и убытках (income statement):

Устойчивость прибыли компании (net income) за последние 3-5-10 лет (отчет о прибылях и убытках) – ее наличие, желательно рост год от года или хотя бы стабильность. Можно обратить внимание и на и выручку (revenue).

– Соотношение процентных выплат (interest expense) и валовой прибыли (gross profit) компании – желательно не выше 50%.

И снова Apple:

Как видим, Apple выглядит привлекательно по всем показателям.

Если же какие-то из этих показателей выглядят не привлекательно – стоит задуматься.

После этого экспресс-анализа показателей облигации и компании можно сделать вывод, стоит ли рассматривать данную облигацию к покупке или нет и при необходимости анализировать глубже.

И, конечно, оценить привлекательность текущей рыночной цены облигации для покупки в моменте.

Удачных вам инвестиций!

*Ценные бумаги и названия компаний приведены в качестве примера и не являются инвестиционной рекомендацией.